- Հեղինակ Henry Conors [email protected].

- Public 2024-02-12 08:35.

- Վերջին փոփոխված 2025-01-23 09:16.

Ձեր խնայողությունները մեծացնելու համար կան բազմաթիվ տարբեր ֆինանսական գործիքներ: Ամենահայտնի և պահանջվածներից մեկը պարտատոմսերն են: Սա այնքան լայն հասկացություն է, որ շատերի համար նույնիսկ դժվար է ճշգրիտ սահմանում տալ: Իսկ եթե խոսենք պարտատոմսերի տեսակների մասին, ապա ընդհանուր առմամբ քչերը կկարողանան ինչ-որ բան ասել գործի վերաբերյալ։ Եվ դա պետք է շտկել։

Ընդհանուր տեղեկություններ

Նախ, եկեք որոշ տերմինաբանություն հանենք: Ի՞նչ է պարտատոմսը: Սա պարտքային արժեթուղթ է, որը ծառայում է իր սեփականատիրոջ (այսպես նաև՝ փոխատուի) և այն թողարկած անձի (վարկառուի) միջև փոխառության փոխհարաբերությունների հաստատմանը: Ի՞նչ է ասում Ռուսաստանի օրենսդրությունը այս մասին: Այն սահմանում է պարտատոմսը որպես արտանետվող արժեթուղթ, որն ապահովում է դրա սեփականատիրոջ իրավունքը՝ որոշակի ժամկետում ստանալ դրա անվանական արժեքը և դրա որոշակի տոկոսը թողարկողից: Թեև պարտատոմսերը կարող են նախատեսել նաև սեփականատիրոջ այլ գույքային իրավունքներ, եթե դա չի հակասում Ռուսաստանի Դաշնությունում գործող օրենսդրությանը: Հետեւաբար, այդ արժեթղթերը պարտք ենվկայություններ, որոնք ունեն երկու հիմնական բաղադրիչ.

- Պարտատոմսերի սեփականատիրոջը որոշակի ժամկետի վերջում դիմացի կողմում նշված գումարը վճարելու պարտավորություն։

- Պայմանագիր որոշակի ֆիքսված եկամուտ տրամադրելու՝ անվանական արժեքի տոկոսի կամ այլ գույքի համարժեքի տեսքով:

Այս հատկությունների շնորհիվ պարտատոմսը դիտվում է որպես՝

- Թողարկողի մուրհակ.

- Կազմակերպությունների և քաղաքացիների միջոցները խնայելու, ինչպես նաև եկամուտ ստեղծելու ձև:

- Բաժնետիրական ընկերություններից ներդրումային ֆինանսավորման աղբյուր։

Հատուկ պահեր

Պարտատոմսերի գնումը ուղեկցվում է.

- Վարկային հարաբերությունների հաստատում ներդրողի և թողարկողի միջև: Այսինքն՝ պարտատոմսը գնողը չի դառնում համասեփականատեր, միայն հանդես է գալիս որպես պարտատեր։ Եվ կարող է պահանջել ստացված եկամտի որոշակի մասը։

- Արժեթղթի շրջանառության վերջնաժամկետ կա. Ժամկետը լրանալուց հետո այն մարվում է։ Այս գործընթացը ներառում է թողարկողի կողմից արժեթղթի մարումն իր անվանական արժեքով:

- Պարտատոմսերը եկամուտ են ստեղծում բաժնետոմսերի նկատմամբ: Դրանց վրա առաջին հերթին տոկոսները վճարվում են, և միայն դրանից հետո՝ դիվիդենտներ։

- Ձեռնարկությունը լուծարելիս պարտատոմսատերն ունի իր պահանջների առաջնահերթ բավարարման իրավունք: Այսինքն՝ նա ունի ամենաբարձր առաջնահերթությունը նույնիսկ բաժնետերերի համեմատ։

- Եվ մի փոքր կառավարման մասին: Բաժնետոմսերը սեփականության իրավունք են: Իրավունք են տալիսնրանց սեփականատերերը մասնակցել ընկերության կառավարմանը. Մինչդեռ պարտատոմսերը վարկային գործիք են։ Ուստի նման իրավունք չեն տալիս։

Ինչ տեսակի պարտատոմսեր կան

Նրանց բազմազանությունը շատ մեծ է։ Ընկերությունները և նույնիսկ ամբողջ պետությունները կարող են թողարկել տարբեր տեսակի և տեսակների պարտատոմսեր: Կախված նրանից, թե որ դասակարգման հատկանիշն է հիմք ընդունվում, առանձնանում են տարբեր արժեթղթեր։ Նախ դիտարկենք իրավիճակը՝ ելնելով գույքի տրամադրման եղանակից՝

- Հիփոթեքային պարտատոմսեր. Ապահովված ֆիզիկական ակտիվներով կամ այլ արժեթղթերով։

- Չապահովված պարտատոմսեր. Ավանդ չի պահանջվում:

Միևնույն ժամանակ դրանք բաժանվում են բազմաթիվ այլ տեսակների, որոնք կախված են գործունեության ընտրված ուղղությունից։ Միաժամանակ անհրաժեշտ է նկատի ունենալ ռիսկերից կախվածությունը։ Դրա հիման վրա առանձնանում են նաև պարտատոմսերի որոշակի տեսակներ։ Նաև չպետք է մոռանալ արժեթղթի շրջանառության բնույթի մասին։ Բայց եկեք ամեն ինչի մասին խոսենք հերթականությամբ։

Հիփոթեքային պարտատոմսեր

Դրանց թողարկման տեխնոլոգիան այսպիսի տեսք ունի. Կազմակերպությունը տալիս է մեկ հիփոթեք, որի վրա փոխանցվում է ողջ գույքը: Պահվում է հավատարմագրային ընկերությունում։ Այս դեպքում գույքի ողջ արժեքը բաժանվում է որոշակի քանակությամբ պարտատոմսերի։ Դրանք ձեռք են բերվում ֆիզիկական և իրավաբանական անձանց կողմից: Թրաստային ընկերությունն աշխատում է բոլոր ներդրողների անունից և երաշխիք է, որ նրանց շահերը կպահպանվեն։ Նա հանդես է գալիս որպես բոլոր պարտատերերի հավատարմատար: Այն վերահսկում է ֆինանսականընկերության դիրքը և նրա գործունեությունը, շրջանառու միջոցները, կապիտալի վիճակը և այլ պարամետրեր, որպեսզի անհրաժեշտության դեպքում ժամանակին ձեռնարկվեն բոլոր անհրաժեշտ միջոցները ներդրողների շահերը պաշտպանելու համար: Հավատարմագրային ընկերության ծառայությունները վճարում է պարտատոմսերը թողարկած կազմակերպությունը: Նրանց հարաբերությունները կարգավորվում են պայմանագրով (համաձայնագրով), որտեղ ի հայտ են գալիս բոլոր պայմանները։ Հիփոթեքային պարտատոմսերը բաժանվում են երեք տեսակի. Կախված առանձին պահերի առանձնահատկություններից՝ դրանք են՝

- Առաջին հիփոթեքը. Դրանք թողարկվում են այն դեպքերում, երբ կազմակերպության կողմից մինչ այժմ արժեթղթեր չեն առաջարկվել։ Առանձնահատկությունը ֆիզիկական ակտիվներով իրական անվտանգության առկայությունն է: Սա նկարագրում է ամբողջ գույքը, որը կապված է գրավի հետ: Այն գնահատելու համար հրավիրվում են մասնագետներ: Այս տեսակի պարտատոմսերը վճարում են առաջինը:

- Ընդհանուր հիփոթեքային վարկեր. Տրված գույքի երկրորդական գրավով: Այո, ակտիվները կարող են որպես գրավ ծառայել բազմաթիվ խնդիրների համար: Սակայն դրանք երկրորդ տեղում են՝ համեմատած 1-ին պարբերության մեջ դիտարկվածների հետ: Թեև դրանք առաջ են մյուս պարտատերերի պահանջներից:

- Արժեթղթերով ապահովված պարտատոմսեր. Այս տարբերակը ենթադրում է այլ ֆինանսական գործիքների հետ գրավի առկայություն: Օրինակ՝ մեկ այլ կազմակերպության արժեթղթեր, որոնք պատկանում են թողարկող կառույցին։

Չապահովված պարտատոմսեր

Դրանք ուղղակի պարտքային պարտավորություններ են. Սակայն գրավ չի տրամադրվում։ Նրանց սեփականատերերի պահանջները հավասար են մյուս պարտատերերի: Իրականում նրանց աջակցությունն էընկերության վճարունակությունը. Թեև այս դեպքում գրավ չի տրվում, այնուամենայնիվ ներդրողները պաշտպանված են։ Այսպես, օրինակ, տարածված է այն պրակտիկան, ըստ որի՝ ամրագրված է գույքը գրավ փոխանցելու արգելքը։ Այսպիսով, երբ կարիքներ առաջանան, կլինեն ակտիվներ, որոնցով դուք կարող եք վերադարձնել ներդրված միջոցները: Չնայած սա միակ պաշտպանական հոդվածը չէ։ Այս տեսակի արժեթղթեր կան՝

- Պարտատոմսեր, որոնք ապահովված չեն նյութական ակտիվներով: Թողարկողի բարեխղճությունը երաշխիք է:

- Պարտատոմսեր կոնկրետ եկամտի համար. Այս դեպքում արժեթղթերը մարվում են որոշակի դեպքում ստացված շահույթի հաշվին։

- պարտատոմսեր ներդրումային նախագծի համար. Ստացված բոլոր միջոցներն ուղղվում են որոշակի զարգացման իրականացմանը, արտադրամասի կառուցմանը, գործունեության ընդլայնմանը, միջոցների թարմացմանը։ Ծրագրից ստացված հասույթն օգտագործվում է արժեթղթերի մարման համար:

- երաշխավորված պարտատոմսեր. Սրանք արժեթղթեր են, որոնք, չնայած գրավով ապահովված չեն, սակայն երաշխավորված են երրորդ անձանց կողմից:

- Պարտատոմսեր՝ փոխանցված կամ բաշխված պարտավորությամբ: Այս դեպքում հասկացվում է, որ պարտավորությունները փոխանցվում են երրորդ ընկերություններին կամ կիսվում թողարկողի հետ։

- Ապահովագրված պարտատոմսեր. Նրանց ուժը պարտավորությունների կատարման որոշակի դժվարությունների կանխատեսումն է։ Հետևաբար, արժեթղթերը ապահովված են ապահովագրական ընկերության կողմից:

- Անպետք պարտատոմսեր. Արժեթղթեր, որոնք օգտագործվում են շահարկումների համար:

Պետք է նկատի ունենալ, որ ռուսօրենսդրությունը սահմանափակում է չապահովված պարտատոմսերի թողարկումը։

Եկամուտի ստեղծման և շրջանառության բազմազանություն

Մենք շարունակում ենք դիտարկել պարտատոմսերի տեսակները. Կախված նրանից, թե ինչպես է ստացվելու եկամուտը, հատկացրեք՝

- Արժեկտրոնային պարտատոմսեր. Որո՞նք են դրանց առանձնահատկությունները: Սրանք արժեթղթեր են, որոնք թողարկվելիս գալիս են արժեկտրոնով: Դա կտրված կտրոն է, որը ցույց է տալիս տոկոսադրույքը և վճարման ամսաթիվը։

- Զեղչային պարտատոմսեր. Սրանք արժեթղթեր են, որոնք տոկոսներ չեն վճարում։ Բայց ինչ վերաբերում է եկամուտին: Շահույթը ստացվում է այն պատճառով, որ սեփականատերը պարտատոմսը վաճառում է զեղչով, այսինքն՝ արժեքից ցածր գնով: Բայց փրկագինը նշված արժեքով է։

- Շահույթի պարտատոմսեր. Սա հատուկ բազմազանություն է: Այս դեպքում տոկոսային եկամուտը վճարվում է միայն այն իրավիճակներում, երբ ստացվել է շահույթ: Կորպորատիվ պարտատոմսերը հաճախ կառուցվում են այս սկզբունքով։

Իսկ ի՞նչ կասեք բուժման բնույթի մասին: Կախված դրանից՝ առանձնանում են սովորական և փոխարկելի պարտատոմսերը։ Ո՞րն է նրանց միջև տարբերությունը: Եվ նա այսպիսին է՝

- կանոնավոր պարտատոմսեր. Սրանք արժեթղթեր են, որոնք թողարկվում են առանց բաժնետոմսերի կամ այլ ֆինանսական գործիքների փոխարկվելու իրավունքի։

- Փոխարկելի պարտատոմսեր. Նրանք իրավունք են տալիս իրենց սեփականատիրոջը դրանք փոխանակել սովորական բաժնետոմսերի հետ սահմանված գնով:

Տեսակների բազմազանության մասին՝ կախված թողարկողից

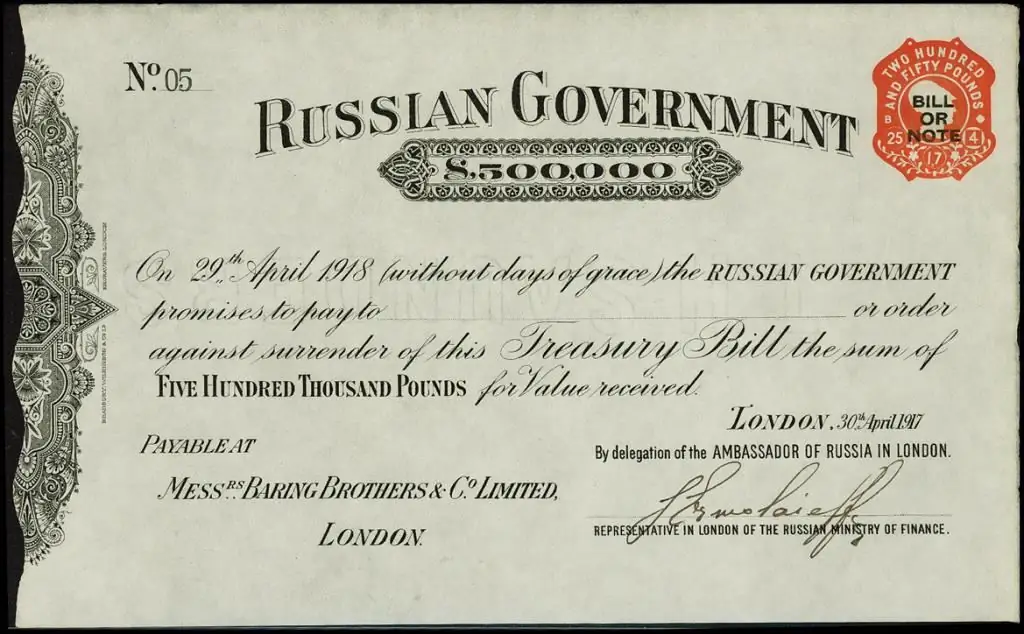

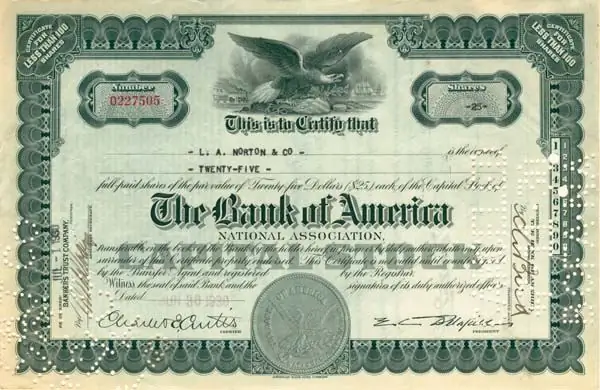

Ով է թողարկել արժեթղթերը շատ կարևոր է, քանի որ սրանիցկախված է նրանից, թե որքանով է ռիսկային այս գործիքակազմը: Ընդհանուր առմամբ կան չորս տեսակ՝ քաղաքային, պետական, կորպորատիվ և միջազգային։ Առաջին արժեթղթերը թողարկվում են տեղական իշխանությունների կողմից: Պետական կառավարման երկրներ. Կորպորատիվ պարտատոմսեր - առևտրային կառույցների կողմից, ինչպիսիք են բաժնետիրական ընկերությունը, ընկերությունը և այլն: Իսկ միջազգային արժեթղթերն այն արժեթղթերն են, որոնք թողարկվել են դրսից։

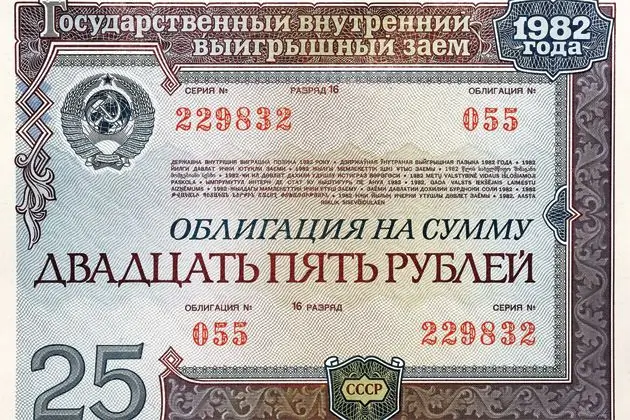

Պարտատոմսերի շուկան լայնորեն ներկայացված է այս բոլոր տեսակներով: Թեեւ կան կոնկրետ պահեր։ Օրինակ՝ պետական պարտատոմսերը կարող են լինել ինչպես արտաքին, այնպես էլ ներքին։ Առաջին դեպքում դրանք ուղղված են օտարերկրյա պետություններին, առեւտրային կառույցներին եւ քաղաքացիներին։ Մինչդեռ ներքինները կենտրոնանում են բացառապես կազմակերպությունների և ներսում գտնվող մարդկանց վրա: Օրինակ՝ ԽՍՀՄ պարտատոմսերը, որոնք զանգվածաբար գնում էին քաղաքացիները, երբ երկիրը դեռ գոյություն ուներ։ Դա միջոցների հատկացման ուղիներից մեկն էր։ Ճիշտ է, պետք է նշել, որ սա իրականացվել է կամավոր-պարտադիր սկզբունքով։ Բացի այդ, պետության պարտքերը բնակչությանը երբեք չեն վճարվել։ Թեև դրանում բացառություն կա, այն է՝ ԽՍՀՄ 1971 և 1982 թթ. Չնայած այս գործը հին է, եկեք խոսենք ավելի ժամանակակից բանի մասին։

Պետական պարտատոմսերի մասին

Դրանք կարող են լինել արտաքին և ներքին: Առաջինները այնքան էլ հետաքրքիր չեն միջին դասականի համար, բայց երկրորդները… Հաճախ դրանք թողարկվում են որպես ֆիզիկական անձանց պարտատոմսեր։ Դրանք նախատեսված են երկու խնդիր լուծելու համար՝

- Հնարավորություններ այստեղ և այժմ ռուբլով գումար ստանալու համար:

- Վաստակիր և/կամ պայքարիր դեմգնաճային գործընթացները և շարքային քաղաքացիների խնայողությունների արժեզրկումը.

Ի դեպ, արժեթղթեր անմիջապես գնելը խորհուրդ չի տրվում։ Փաստն այն է, որ դրանք հաճախ հետագայում էժանանում են: Եվ դա թույլ է տալիս ապագայում ավելի շատ գումար ստանալ: Բայց եթե ցանկություն կա ձեռք բերել դաշնային վարկային պարտատոմսեր, ապա չպետք է մոռանալ, որ դեպոզիտարիայի ծառայությունները վճարովի են, բացի այդ, դեռ կան հարկեր։ Այս բոլոր գործոնները պետք է հաշվի առնվեն արժեթղթեր գնելիս: Ընդհանուր առմամբ, պարտատոմսերի գնումը կարող է իրականացվել թողարկումից անմիջապես հետո։ Կամ կարող եք սպասել, մինչև ինչ-որ մեկը կորցնի նյարդերը ճգնաժամային իրադարձությունների և պատժամիջոցների ֆոնին, և նա իր արժեթղթերը վաճառի շուկայից շատ ավելի էժան։ Բայց դա կարող է տեղի չունենալ, և այդ դեպքում ձեռնտու չի լինի ներդնել ձեր գումարը: Թեև դաշնային վարկային պարտատոմսերը շատ ռիսկային չեն, դրանց հետ գործարքները կարող են հանգեցնել ոչ բոլորովին ցանկալի արդյունքների: Չպետք է մոռանալ տարբեր հնարավոր խնդիրների մասին, օրինակ՝ գնաճի հանկարծակի աճը։

Որտեղ առևտուր անել արժեթղթերով

Քանի որ ակնհայտ չէ, բայց ձեզ տեղ է պետք. սա պարտատոմսերի շուկան է: Ինչպես հասնել այնտեղ, բոլորովին այլ հարց է: Դա կարելի է անել մի քանի ձևով. Պետք չէ նորից հորինել անիվը և հետևել ապացուցված ճանապարհին և գնել բանկային պարտատոմսեր: Որտեղ? Այո, նույն ֆինանսական հաստատություններից և գնեք: Բարեբախտաբար, նախնական գինը սկսվում է տասը հազար ռուբլուց: Եթե կա արժույթ ներդնելու ցանկություն, ապա այս տարբերակի առաջարկ կա։ Այսպիսով, պարտատոմսեր գնելը էլիտայի համար չէ:

ԵրբԵթե ունեք առնվազն մի քանի միլիոն ռուբլի, կարող եք սկսել մտածել պետական պարտատոմսերի մասին։ Ինչո՞ւ միայն այս դեպքում։ Փաստն այն է, որ եթե դուք կենտրոնանում եք ներքին վարկի պետական պարտատոմսերի վրա, ապա պետք է իմանաք, որ դրանց պահպանումը բավականին թանկ արժե։ Դրանց գնման և պահպանման համար օգտագործվում են ավանդատուներ, որոնք պահանջում են հաստատագրված վճար։ Իսկ արժեթղթերից օգուտ քաղելու համար պետք է համոզվել, որ դրանք բավարար են։ Քանզի կտորով աշխատելն ավելի շատ կորուստ է, քան եկամուտ: Որպես այլընտրանք կարող եք դիտարկել տարբեր փոխադարձ հիմնադրամներ, հեջեր և այլ նմանատիպ ներդրումային հիմնադրամներ, որոնք կառուցված են հավատարմագրային կառավարման սկզբունքով: Եթե սա արդեն անցած փուլ է, ապա պետք է մտածել որակյալ ներդրողի կարգավիճակի մասին։ Սա ձեզ հնարավորություն կտա ամբողջ ուժով շրջվել:

Ժամանակի մասին

Եվ մի շատ կարևոր կետ չնշվեց. Մասնավորապես, որքան է պարտատոմսերի մարման ժամկետը։ Այստեղ բավականին հետաքրքիր կետեր կան, բայց մենք կկենտրոնանանք ամենատարածված տարբերակների վրա՝

- Կարճաժամկետ պարտատոմսեր. Նրանք ունեն մինչև հինգ տարի մարման ժամկետ։

- Միջնաժամկետ պարտատոմսեր. Նրանք ունեն հինգից տասը տարի մարման ժամկետ։

- Երկարաժամկետ պարտատոմսեր. Նրանք ունեն տասից երեսուն տարի մարման ժամկետ։

Սովորաբար, որքան երկար է ժամկետը, այնքան բարձր է տոկոսը: Այսքանը: Հաջողություն ձեր ջանքերում: